四通换向阀产业链研究报告

发布日期:[2023-12-09] 来源:新闻动态四通阀是空调进行冷暖模式切换的阀门,技术上的含金量高于截止阀,是公司的优势产品。上世纪90年代,公司抓住空调零部件国产化的浪潮,,瞄准技术上的含金量相比来说较高的四通阀产品,不断突破工艺难关,发挥成本优势,不断蚕食老牌行业巨头的市场,并于2007年并购四通阀的发明者英维斯集团旗下的兰柯公司,进一步拓展四通阀市场版图。 根据产业在线数据,目前三花四通阀全球份额占比超过50%,三花+盾安双寡头全球合计占比约九成。四通阀业务在公司制冷业务中占比最高,2017年约占制冷业务的四成以上。2019年1月,空调四通阀内销1149万只,环比上涨12.2%,同比上涨9.6%;财年内销量为1149万只,同比上涨9.6%;冷年累计内销量为5424万只,同比下滑5.1%。

标题:汽车股暴涨可能仅仅是开始,发改委这份重磅文件背后还剑指1大利好板块,挖到1只“人机一体化智能系统小标的”,竟同时覆盖超级刺激政策背后两大赢家

摘要:三花智控:应用于家电市场的制冷零部件是公司的传统主业,公司生产的四通阀、截止阀、电子膨胀阀市场占有率均为全球第一,

摘要:四通阀方面,公司与盾安环境形成全球双寡头格局,占据全球绝大多数市场。家电制冷商品市场竞争格局稳定,公司基本的产品位居龙头地位。

摘要:全球四通阀和截止阀市场双寡头格局很明显,三花+盾安合计占据约八成到九成的份额;电子膨胀阀领域,目前全球仅有6家实现量产,三花以约一半的份额位居第一。作为制冷配件业务的绝对龙头,公司规模效应明显,稳定且良性的竞争格局也保证了公司较高的盈利能力:2017年公司制冷业务板块毛利率达36%。

摘要:全球四通阀和截止阀市场双寡头格局很明显,三花+盾安合计占据约八成到九成的份额;电子膨胀阀领域,目前全球仅有6家实现量产,三花以约一半的份额位居第一。就产业链话语权而言,内资空调龙头的业务比重仅为公司营收的两成,海外业务占比接近一半,全球业务布局也摆脱了公司对单个大客户的依赖,提升了公司经营的稳定性。成长空间方面,中国空调市场户均保有量提升以及更新需求释放的大逻辑依然适用,且海外市场空间仍然广阔。

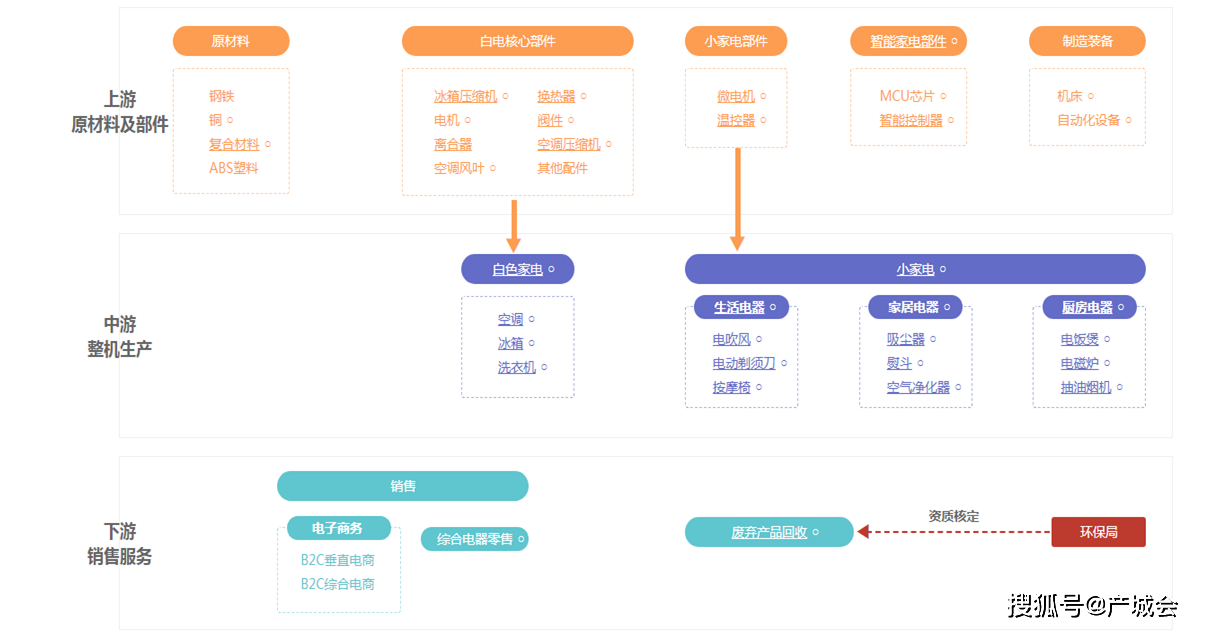

摘要:制冷零配件业务:规模效应是王道三花的家电主业大致上可以分为制冷元件、亚威科、换热器三大业务板块。制冷业务单元在三花的全部营收中占比在一半以上,基本的产品为空调的截止阀、四通阀、电子膨胀阀等;三花的四通阀、电子膨胀阀两类产品在全球市占率排名第一,两类产品在公司制冷业务中占比也较高。

摘要:我们大家都认为公司成本一马当先的优势得以维持的根本原因在于:1)公司作为全球最大的制冷控制部件制造商具备规模 效应,电子膨胀阀、四通换向阀、微通道换热器等产品市场占有率位居全球第一,根据产业在线年公司四通换向阀及电子膨胀阀全球市占率可分别高达35.6%与34.3% [1]。2)公司通过精益生产管理实 现了资源的最优化配置。公司注重推进工业工程(IE)项目、实施工艺改进及生产自动化改造,借助现代管理 方式实现生产资源的合理配置以提升效率,类似举措均可实现成本有效控制。

摘要:电子膨胀阀、四通换向阀、微通道换热器等产品市场占有率位居全球第一,根据产业在线年公司四通换向阀及电子膨胀阀全球市占率可分别高达35.6%与34.3%1。

摘要:根据产业在线数据,电子膨胀阀内销品牌中,三花、不二工机、盾安占比前三,其中三花与不二工机市场占比均超过40%;四通阀与截止阀内销品牌中,三花与盾安呈现双寡头格局,其中公司市场占比分别接近60%、超过30%。随着行业保持份额不断集中,且在近期零部件供应竞争环境持续改变的情况下,公司竞争压力减小明显,依托较强的订单获取能力,未来公司市场占有率有望继续提升,收入增长潜力全年持续向上,且随着原材料成本压力缓和,产品剪刀差扩大,业绩有望明显提升。

摘要:2017年空调去库存接近尾声,全年空调产量大幅度上升,增速接近20%,公司制冷业务受行业景气度回升带 动收入增长21.3%。作为制冷控制元器件行业的有突出贡献的公司,公司传统阀产品以四通换向阀、电子膨胀阀、截止 阀等为主,占公司收入比例超过50%。其中四通换向阀、电子膨胀阀市场占有率位居全球第一,截止阀市场 占有率位居全球第二。随着行业景气度的持续,以及在商用空调、热泵热水器、商用冷链、家电控制器等成长 性较大的市场发力,公司整体制冷业务将保持新的增长动力。

摘要:公司是全球制冷控制元器件龙头,切入新能源车热管理领域。电子膨胀阀、四通换向阀、微通道换热器市占率 全球第一,截止阀全球第二;汽车热膨胀阀市占率国内第一全球第二,新能源汽车热管理系统成为未来主要增长 点。

摘要:热管理行业并购加速,龙头市占率提升。近年来,热管理行业并购频发。2010年,收购贝洱,之后又在2015年收购德尔福热交换业务;2013年汉拿收购伟世通的汽车空调业务;2016年,法雷奥在收购西门子汽车空调业务之后又不后者成立新能源汽车热管理合资公司。而国内,奥特佳在2015年收购空调国际,2016年又收购牡丹江富通汽车空调;腾龙股份2016年以来,先后收购了浙江力驰雷奥和宜宾天瑞达。伴随并购的是龙头市占率不断的提高,国际四大热管理巨头——电装、、翰昂、法雷奥,市占率合计超过55%。三花智控的电子膨胀阀、四通阀市全球市占率分别达到15%和60%,银轮股份的油冷器和中冷器国内市占率高达50%和30%,腾龙股份国内汽车空调管路市占率接近20%。

摘要:14年收入增速较13年37.8%大幅回落,从季度来看,收入增速也呈现下行趋势,年末增速已较前三季度回落16.6%明显回落,根本原因包括:受下游空调市场销量下滑影响,上游零配件景气度下滑,这拖累了公司收入一半以上的传统产品:四通阀和截止阀的销量增长;2014年以来铜价持续下行,跌幅达到15%左右,公司产品和客户重新定价也使得出厂均价有小幅回落。